Aktuelles aus dem Aufsichtsrecht & Meldewesen 11/2024

In unserem Newsletter "Aufsichtsrecht & Meldewesen" haben wir für Sie aktuelle Veröffentlichungen verschiedener Aufsichtsinstanzen (EBA, EZB, BCBS, Bundesbank, BaFin, etc.) auf internationaler, europäischer und nationaler Ebene zusammengefasst und deren Auswirkungen bewertet.

- Teil A – Die relevantesten Veröffentlichungen des Monats November

- Eigenmittel & RWA-Liquidität

- MaRisk & SREP Sanierung & Abwicklung

- Non-Financial inkl. AML / AFC

- Meldewesen

- Teil B – Veröffentlichte EBA Q&A des Monats November

- Teil C – Sonstige Veröffentlichungen des Monats November

- Ihre Ansprechpartner

Newsletter Aufsichtsrecht & Meldewesen 11/2024, Ausgabe Deutschland

Nachfolgend haben wir für Sie aktuelle Veröffentlichungen verschiedener Aufsichtsinstanzen (EBA, EZB, BCBS, Bundesbank, BaFin, etc.) auf internationaler, europäischer und nationaler Ebene zusammengefasst und deren Auswirkungen bewertet.

Der Newsletter besteht aus drei Teilen:

Teil A – Wesentliche aufsichtliche Veröffentlichungen

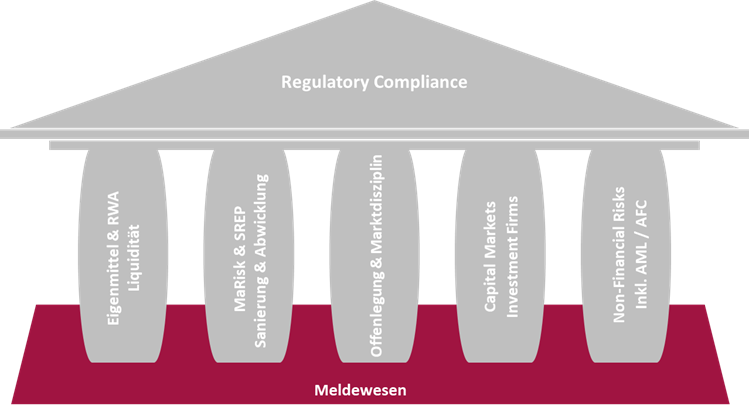

Hier finden Sie alle wesentlichen Veröffentlichungen des vergangenen Monats, die für Ihr Haus zeitnah bzw. in naher Zukunft relevant werden können. Zur besseren Orientierung haben wir diesen Teil nach dem im Aufsichtsrecht bekannten 3-Säulen-Modell (Eigenmittel, MaRisk & aufsichtlicher Überprüfungsprozess sowie Offenlegung & Marktdisziplin) gegliedert und die jeweilige Veröffentlichung einer der Säulen zugeordnet. Um der Vielfalt der Themen gerecht zu werden, haben wir die bekannten drei Säulen noch um die Themenfelder Investment-Firms, Capital Markets, Non-Financial Risks sowie Meldewesen ergänzt.

Teil B – EBA Q&A

Hier haben wir für Sie alle neu veröffentlichten Antworten der EBA aus dem „EBA-Questions-&-Answers-Prozess“ thematisch aufgeführt, die sich schon heute auf Ihre bereits implementierten Prozesse und Verfahren auswirken können.

Teil C – Sonstige Veröffentlichungen

Hier finden Sie die Veröffentlichungen, die wir als nicht wesentlich eingestuft haben und für die wir daher keine Zusammenfassung angefertigt haben.

msg.banking Indicator

Um Ihnen eine möglichst schnelle Einwertung zu potenziellen Auswirkungen einer jeden Veröffentlichung zu ermöglichen, unterstützen wir Sie mit unserem msg.banking Indicator.

Dieser Indicator zeigt Ihnen auf einen Blick, ob und in welchem Ausmaß die jeweilige Veröffentlichung Auswirkungen auf Ihre Eigenmittel hat, wie hoch der Umsetzungsaufwand sein wird, ob der Schwerpunkt einer Umsetzung eher im fachlichen, prozessualen oder technischen Bereich liegen wird, ob bestimmte Produkte aus unserem Hause betroffen sind bzw. unterstützen können und welche Einheiten beziehungsweise Abteilungen im Fokus der Veröffentlichung stehen werden.

Wir bitten zu beachten, dass unsere Ausführungen und Bewertungen in diesem Regulatory Newsletter unverbindlich sind und keine Rechtsberatung darstellen. Wir übernehmen keinerlei Haftung für getroffene Aussagen. Für die angemessene Bewertung und Umsetzung der jeweils aufgeführten Veröffentlichung ist jedes Institut bzw. dessen Vorstand bzw. Geschäftsführer eigenverantwortlich.

Teil A – Die relevantesten Veröffentlichungen des Monats November 2024

Eigenmittel & RWA Liquidität

| The EBA consults on Guidelines on proportionate retail diversification methods | EBA |

Nach Art. 123 CRR handelt es sich dann um eine Position aus dem Mengengeschäft, wenn diese Position gegenüber einer natürlichen Personen oder einem kleinen oder mittleren Unternehmen (KMU) besteht, nicht größer als 1 Mio. EUR ist und sie eine von vielen Risikopositionen mit ähnlichen Merkmalen ist, so dass die Risiken dieser Position allein aufgrund der Gesamtmenge erheblich reduziert werden.

Die EBA wurde nun im Zuge der Verabschiedung der CRR III beauftragt, das Kriterium „eine von vielen Risikopositionen mit ähnlichen Merkmalen“ zu konkretisieren.

In ihrem Konsultationspapier zum Diversifizierungs-Test schlägt die EBA nun einen mehrstufigen Test vor, wonach überprüft werden soll, ob eine bestimmte Position dem Mengengeschäft einer Bank zugeordnet werden darf oder nicht.

In einem ersten Schritt soll der erste Schwellenwert von 0,2 % des Gesamtportfolios ermittelt werden, der auf die zu betrachtende individuelle Position angwendet werden soll.

Für den Fall, dass eine Position diesen Schwellenwert überschreitet, soll in einen zweiten Schritt ein zweiter Schwellenwert von 10 % des Gesamtportflios ermittelt werden, der dann auf das gesamte (Teil-)Portfolio anzuwenden ist, in dem sich diese individuelle Position befindet. Überschreitet danach die Summe dieses Portfolios diesen zweiten Schwellenwert, so soll der Teil dieses Portfolios, der die 10 % überschreitet, nicht dem Mengengeschäft zugeordnet werden.

Alternativ schlägt die EBA einen vereinfachten einmaligen Test vor, wonach der zweite Schwellenwert auf 5 % des Gesamtportfolios reduziert wird. Dies würde jedoch tendenziell dazu führen, dass weniger Positionen dem Mengengeschäft zugeordnet werden könnten.

__________________________________________________________________________________________________________

MaRisk & SREP Sanierung & Abwicklung

| BaFin schafft Erleichterungen für kleine Institute | BaFin |

In ihrer Aufsichtsmitteilung vom 26.11.2024 macht die BaFin deutlich, welche aufsichtlichen Spielräume sie für kleine bzw. sehr kleine (< 1 Mrd. EUR) Institute in verschiedenen Bereichen (Risikomanagement, Kreditgeschäft, Auslagerungen, Compliance) sieht, um diese große Gruppe von Instituten in Deutschland zumindest ansatzweise von Regulierungsvorgaben zu entlasten. Die Aufsicht konkretisiert (die von der Aufsicht angesprochenen Erleichterungen sind nicht in jedem Fall wirklich neu, es handelt sich mitunter lediglich um Klarstellungen) hierzu bestimmte Erleichterungen entlang der Anforderungen der MaRisk. Nachfolgend einige Beispiele:

Risikoinventur und Behandlung unwesentlicher Risiken /AT 2.2 und AT 4.1 MaRisk

So soll es etwa kleinen Instituten bei der Anrechnung der aggregierten unwesentlichen Risiken auf das Risikodeckungspotenzial nur den Teil der aufsummierten unwesentlichen Risiken zu berücksichtigen, der die Wesentlichkeitsschwelle von 5 % überschreitet.

Einfachere Methoden bei der Berechnung der Risikotragfähigkeit/AT 4.1 MaRisk

Im Rahmen der Anwendung eines Säule 1+-Ansatzes dürfen statt pauschalisierter Schätzungen von schwer quantifizierbaren Risiken – zum Beispiel Modellrisiken – und deren Berücksichtigung auf der Risikoseite auch angemessene Puffer im Risikodeckungspotenzial vorgehalten werden.

Stresstests/ AT 4.3.3 MaRisk

Kleine Institute können die Anzahl der Stresstests niedrig und auch die Ausgestaltung schlank halten. Kleine Institute müssen auch nicht ihr gesamtes Stresstestprogramm quartalsweise neu rechnen, sondern werden den Anforderungen auch gerecht, wenn sie rollierend in jedem Quartal nur einzelne Stresstests aktualisieren.

Entlastung bei Auslagerungsmanagement und Dienstleistersteuerung/ AT 9 MaRisk

Gegen die verstärkte Nutzung eines gruppen- und verbundinternen Auslagerungsmanagements bis hin zu einem Verzicht auf die Einrichtung eines institutseigenen zentralen Auslagerungsmanagements gemäß AT 9 Tz. 12 MaRisk bestehen keine Bedenken. Zudem besteht die Möglichkeit, den Drittmelder bzw. den Dienstleister zu bevollmächtigen, für dieses Institut relevante Anzeigen zur Weiterverlagerung abzugeben.

Erleichterungen im nicht-risikorelevanten Kreditgeschäft / BTO 1.2.1 Tz. 1 MaRisk

Zum Beispiel müssen bei unbesicherten Verbraucherkrediten und Krediten an Kleinst- und Kleinunternehmen des nicht-risikorelevanten Kreditgeschäfts nicht zwingend Sensitivitätsanalysen für potenziell negative Ereignisse vorgenommen werden.

Für weitere Erleichterungen vgl. die Aufsichtsmitteilung der BaFin.

__________________________________________________________________________________________________________

Non-Financial inkl. AML / AFC

| Geldwäschegesetz: BaFin aktualisiert Auslegungs- und Anwendungshinweise | BaFin |

Die BaFin hat am 29.11.2024 ihre Auslegungs- und Anwendungshinweise zum Geldwäschegesetz (GwG) (AuA) umfassend aktualisiert, um den gesetzlichen Anforderungen und neuen Entwicklungen gerecht zu werden. Die neuen AuA sind grundsätzlich ab dem 01.02.2025 anzuwenden. Die neuen Vorgaben berücksichtigen Änderungen durch die EU-Geldwäscheverordnung (EU 2024/1624) und die Verordnung über Geldtransfers (GTVO 2023). Verpflichtete müssen sich auf erweiterte Pflichten zur Rückverfolgbarkeit von Transaktionen, insbesondere bei Kryptowerten, einstellen.

Nachfolgend beispielhaft einige Auszüge aus den Klarstellungen bzw. Neuerungen:

Die neuen Leitlinien betonen die Bedeutung einer vollständigen und detaillierten Risikoanalyse. Diese umfasst nicht nur die Identifikation und Bewertung potenzieller Risiken, sondern auch die Ableitung wirksamer Maßnahmen zur Risikominimierung.

Sofern nicht ausdrücklich auf Abweichungen hingewiesen wird, gelten für den/die Geldwäschebeauftragten und die Stellvertretung die gleichen Anforderungen. Die konkreten Aufgaben, Verantwortlichkeiten und Befugnisse des/der GWB und der Stellvertretung sind schriftlich festzuhalten.

In Bezug auf die Überwachungshandlungen stellt die BaFin ihre Erwartung klar, dass Gegenstand/Ziel, Umfang sowie Zuständigkeiten und Fälligkeiten/Frequenzen der einzelnen Überwachungshandlungen schriftlich zu fixieren (beispielsweise Kontrollplan) und deren Durchführung, deren Ergebnisse sowie ein gegebenenfalls abgeleiteter Handlungsbedarf nachvollziehbar zu dokumentieren und in die Berichterstattung aufzunehmen sind.

Im Bereich der Kundensorgfaltspflichten stellt die BaFin klar, dass bei der Überprüfung der erhobenen Daten bei der Identifizierung juristischer Personen und Personengesellschaften die zugrunde gelegten Auszüge nur dann aktuell und damit verwendbar sind, wenn diese bei Vorlage nicht älter als drei Monate sind.

Die BaFin wertet die Auslagerung einer internen Sicherungsmaßnahme gemäß § 6 Abs. 7 GwG immer als eine wesentliche Auslagerung im Sinne des § 25b KWG, § 26 ZAG oder § 40 WpIG bzw. § 32 VAG.

Für weitere Klarstellungen vgl. die Auslegungs- und Anwendungshinweise der BaFin.

__________________________________________________________________________________________________________

Meldewesen

| XML-Schema zu Meldungen nach §§ 6 (3) und 8 (3) Kreditzweitmarktgesetz (vorfinale Version) | BuBa |

Seit dem Inkrafttreten des Kreditzweitmarktgesetzes zum 30.12.2023 gelten bestimmte Mitteilungspflichten an die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und die Deutsche Bundesbank, falls Kreditinstitute notleidende Kreditverträge oder Ansprüche des Kreditgebers hieraus, an Kreditkäufer übertragen oder ein Kreditkäufer einen zuvor erworbenen notleidenden Kreditvertrag an einen neuen Kreditkäufer überträgt. Diese Mitteilungspflichten werden u. a. in §§ 6 Absatz 3 und 8 Absatz 3 KrZwMG näher konkretisiert. Mit Schreiben vom 28.06.2024 hatte die deutsche Aufsicht erstmals über diese neue Meldepflicht informiert, die bereits ab Ende dieses Jahres zur Anwendung kommen sollte.

In einem weiteren Informationsschreiben wurden am 21.10.24 die aufsichtlichen Erwartungen in Bezug auf die Meldeverpflichtungen nach dem KrZwMG näher erläutert: Die Meldungen werden in einer halbjährlichen Frequenz zu den Stichtagen 30.06. und 31.12. erwartet. Der erste Meldestichtag ist der 31.12.2024 (dieser bezieht sich auf die mitteilungspflichtigen Daten des vorangegangenen Halbjahres 01.07.2024 bis 31.12.2024). Die Meldefristen sind für acht Wochen unmittelbar nach dem Meldestichtag angesetzt. Sollte der Tag der Meldefrist ein gesetzlicher Feiertag oder ein Samstag oder Sonntag sein, dürfen die Daten am darauffolgenden Werktag übermittelt werden.

Zur Erfüllung der Meldepflicht gegenüber der deutschen Aufsicht sind die Meldungen ausschließlich an die Bundesbank zu richten. Die Weiterleitung an die BaFin erfolgt durch die Bundesbank.

Die Bundesbank wird die aus zwei Vordrucken bestehende Meldung (KRZWMG 6 und KRZWMG 8, jeweils ein Vordruck für Käufer und ein Vordruck für Verkäufer) bereits ab dem ersten Meldestichtag 31.12.2024 ausschließlich im XML-Format über die Anwendung PRISMA entgegennehmen. Einreichungen sollen dabei über das Postfach „PRISMA – Einreichung von bank- und finanzaufsichtlichen Meldungen …“ abgegeben werden, über das bereits die Meldungen des ITS-/RTF-Meldewesen eingereicht werden. Als Identifikator des Meldepflichtigen muss, anstelle des LEI-Codes, dessen Gebernummer (achtstellig) verwendet werden. Alle Meldungen sind auf individueller Ebene einzureichen (Angabe „IND“ in den Kopfdaten der Meldung).

Am 07.11.2024 wurden eine Musterdatei im XML-Format, eine Datei mit Ausfüllhinweisen sowie das XML-Meldeschema in einer vorfinalen Version von der Bundesbank veröffentlicht.

In einem Brief an die deutsche Aufsicht hat die deutsche Kreditwirtschaft (DK) am 05.12.2024 um eine zeitliche Verschiebung des Beginns der Meldeverpflichtung auf Mitte 2025 gebeten, da ihr die Zeit bis zu einer technischen Umsetzung äußerst knapp bemessen scheint und sie sich nicht in der Lage sieht, die geplante Meldung zu Ende Februar 2025 technisch umsetzen zu können.

__________________________________________________________________________________________________________

Teil B – Veröffentlichte EBA Q&A des Monats November 2024

Teil C – Sonstige Veröffentlichungen des Monats November 2024

__________________________________________________________________________________________________________

Newsletter Aufsichtsrecht und Meldewesen 11/2024, Ausgabe Österreich

In der Newsletter-Ausgabe für Österreich haben wir für Sie aktuelle Veröffentlichungen verschiedener Aufsichtsinstanzen (EBA, EZB, BCBS, OeNB, FMA etc.) auf internationaler, europäischer und nationaler Ebene zusammengefasst und deren Auswirkungen bewertet.

Den Newsletter können Sie sich hier herunterladen.

__________________________________________________________________________________________________________

Ihre Ansprechpartner

Dr. Frank Schlottmann | Vorstand | +49 172 1690244

Andreas Mach | Head of Business Consulting | +49 173 4246995

Christoph Prellwitz | Geschäftsbereichsleitung Digital Transformation | +49 175 2262888

Jutta Lehnen | Referentin Meldewesen | +49 69 24294656

Sie müssen sich anmelden, um einen Kommentar zu schreiben.