Aktuelles aus dem Aufsichtsrecht & Meldewesen 03/2024

In unserem Newsletter "Aufsichtsrecht & Meldewesen" haben wir für Sie aktuelle Veröffentlichungen verschiedener Aufsichtsinstanzen (EBA, EZB, BCBS, Bundesbank, BaFin, etc.) auf internationaler, europäischer und nationaler Ebene zusammengefasst und deren Auswirkungen bewertet.

Newsletter Aufsichtsrecht & Meldewesen 03/2024, Ausgabe Deutschland

Nachfolgend haben wir für Sie aktuelle Veröffentlichungen verschiedener Aufsichtsinstanzen (EBA, EZB, BCBS, Bundesbank, BaFin, etc.) auf internationaler, europäischer und nationaler Ebene zusammengefasst und deren Auswirkungen bewertet.

Der Newsletter besteht aus drei Teilen:

Teil A – Wesentliche aufsichtliche Veröffentlichungen

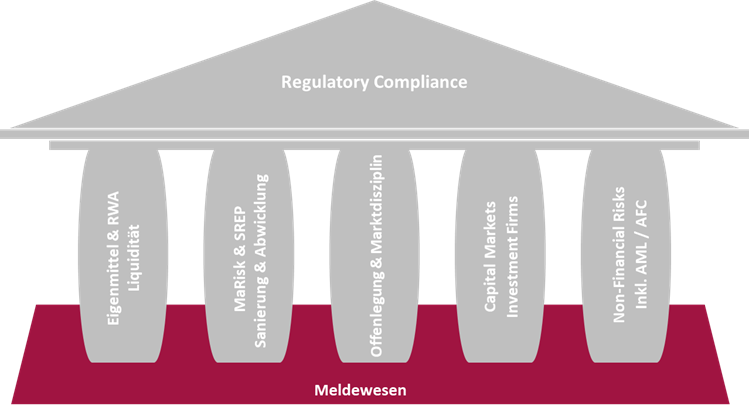

Hier finden Sie alle wesentlichen Veröffentlichungen des vergangenen Monats, die für Ihr Haus zeitnah bzw. in naher Zukunft relevant werden können. Zur besseren Orientierung haben wir diesen Teil nach dem im Aufsichtsrecht bekannten 3-Säulen-Modell (Eigenmittel, MaRisk & aufsichtlicher Überprüfungsprozess sowie Offenlegung & Marktdisziplin) gegliedert und die jeweilige Veröffentlichung einer der Säulen zugeordnet. Um der Vielfalt der Themen gerecht zu werden, haben wir die bekannten drei Säulen noch um die Themenfelder Investment-Firms, Capital Markets, Non-Financial Risks sowie Meldewesen ergänzt.

Teil B – EBA Q&A

Hier haben wir für Sie alle neu veröffentlichten Antworten der EBA aus dem „EBA-Questions-&-Answers-Prozess“ thematisch aufgeführt, die sich schon heute auf Ihre bereits implementierten Prozesse und Verfahren auswirken können.

Teil C – Sonstige Veröffentlichungen

Hier finden Sie die Veröffentlichungen, die wir als nicht wesentlich eingestuft haben und für die wir daher keine Zusammenfassung angefertigt haben.

msg.banking Indicator

Um Ihnen eine möglichst schnelle Einwertung zu potenziellen Auswirkungen einer jeden Veröffentlichung zu ermöglichen, unterstützen wir Sie mit unserem msg.banking Indicator.

Dieser Indicator zeigt Ihnen auf einen Blick, ob und in welchem Ausmaß die jeweilige Veröffentlichung Auswirkungen auf Ihre Eigenmittel hat, wie hoch der Umsetzungsaufwand sein wird, ob der Schwerpunkt einer Umsetzung eher im fachlichen, prozessualen oder technischen Bereich liegen wird, ob bestimmte Produkte aus unserem Hause betroffen sind bzw. unterstützen können und welche Einheiten beziehungsweise Abteilungen im Fokus der Veröffentlichung stehen werden.

Wir bitten zu beachten, dass unsere Ausführungen und Bewertungen in diesem Regulatory Newsletter unverbindlich sind und keine Rechtsberatung darstellen. Wir übernehmen keinerlei Haftung für getroffene Aussagen. Für die angemessene Bewertung und Umsetzung der jeweils aufgeführten Veröffentlichung ist jedes Institut bzw. dessen Vorstand bzw. Geschäftsführer eigenverantwortlich.

Teil A – Die relevantesten Veröffentlichungen des Monats März

Eigenmittel & RWA Liquidität

| RTS zur Einordnung außerbilanzieller Positionen nach CRR III | EBA |

Artikel 111 der CRR III definiert Höhe und Zusammensetzung bilanzieller und außerbilanzieller Positionen. Zur Ableitung der Umrechnungsfaktoren außerbilanzieller Positionen (wie etwa Kreditzusagen) sind diese zuvor, entsprechend ihrem jeweiligen Kreditrisiko, entsprechenden Kategorien zuzuordnen. Die Arten von Positionen sowie relevante Kriterien zur Zuordnung werden von der CRR vorgegeben bzw. sind von der Aufsicht zu definieren.

Mit den CRR III werden Änderungen eingeführt, um die Kalibrierung der geltenden Prozentsätze zu aktualisieren. Dies führt zur Einführung eines angepassten Gewichtungssystems und einer zusätzlichen Kategorie (Bucket), wodurch die Anzahl der Kategorien von 4 auf 5 und die Konversionsfaktoren auf 10 %, 20 %, 40 %, 50 % oder 100 % erhöht werden.

Die EBA wurde nach Art. 111 Abs. 8 CRR III ermächtigt, Kriterien festzulegen, nach denen Institute solche Positionen, die nicht unmittelbar einer entsprechenden Kategorie nach Anhang I CRR zuordenbar sind, entsprechend zuordnen sollen.

Die EBA legt darin u. a. fest, dass die Zuweisung zu einer der Kategorien insbesonder von der Ausfallwahrscheinlichkeit (des Schuldners bzw. der jeweiligen Fazilität) abhängig gemacht werden soll.

Die EBA führt zudem weitere konkrete Geschäftsvorfälle bzw. Vertragsformen (z. B. nicht in Anspruch genommene Beträge aus Factoring-Vereinbarungen oder Garantien im Zusammenhang mit bevorstehenden Übernahmeangeboten) auf, die einer entsprechenden Kategorie zuzuordnen sind.

Und schließlich führt die EBA in ihrem RTS solche Faktoren (wie etwa Reputations- oder Prozessrisiken) auf, die die Fähigkeit der Institute einschränken könnten, die in Anhang I genannten bedingungslos kündbaren Zusagen zu kündigen.

__________________________________________________________________________________________________________

MaRisk & SREP Sanierung & Abwicklung

| Kreditzweitmarktgesetz: Erlaubnisverfahren für Kreditdienstleistungsinstitute | BaFin |

Am 30.12.2023 trat das Kreditzweitmarktgesetz (KrZwMG) in Kraft. Es bringt unter anderem neue Regeln für den Verkauf notleidender Kredite mit sich. Dabei stellt es erstmals auch Unternehmen unter die Aufsicht der BaFin, die bisher keine Berührungspunkte mit der Finanzaufsicht hatten.

Das KrZwMG dient der Umsetzung der Richtlinie (EU) 2021/2167, mit der der europäische Gesetzgeber einheitliche Regelungsvorgaben in der Europäischen Union (EU) geschaffen hat. Ziel der Richtlinie ist es, die hohen Bestände an notleidenden Krediten in den Bankbilanzen in der EU zu verringern, einen künftigen Anstieg der NPLs zu verhindern, Kreditinstituten den Verkauf notleidender Kredite an andere Akteure auf effizienten, wettbewerbsfähigen und transparenten Sekundärmärkten zu ermöglichen und insbesondere ein hohes Schutzniveau für Kreditnehmer zu gewährleisten.

In der Regel müssen Kreditkäufer, die keine eigene Erlaubnis zum Erbringen von Kreditdienstleistungen haben, nach dem KrZwMG einen Kreditdienstleister beauftragen.

Kreditdienstleistungsinstitute benötigen eine Erlaubnis der BaFin und unterstehen ihrer unmittelbaren Aufsicht. Die BaFin erwartet im Erlaubnisverfahren, dass ihr zum Nachweis der Einhaltung der verbraucherschutzbezogenen Organisationspflichten insbesondere folgende Unterlagen vorgelegt werden:

- Von der Geschäftsleitung beschlossene und schriftlich oder elektronisch niedergelegte Regelungen für die Unternehmensführung und Verfahren der internen Kontrolle zum Zweck der Achtung der Rechte der Kreditnehmerinnen und Kreditnehmer und des Schutzes personenbezogener Daten,

- von der Geschäftsleitung beschlossene und schriftlich oder elektronisch niedergelegte Grundsätze zum Zweck des Schutzes und der Sicherstellung einer angemessenen Behandlung der Kreditnehmerinnen und Kreditnehmer sowie

- interne Verfahren zur Erfassung und Bearbeitung von Beschwerden der Kreditnehmerinnen und Kreditnehmer.

Hierbei handelt es sich nicht um neue Anforderungen, sondern um einen Hinweis auf die besondere Bedeutung dieser Unterlagen im Erlaubnisverfahren.

Ergänzend verweist die BaFin auf das bereits veröffentlichte Merkblatt über die Erteilung einer Erlaubnis zum Erbringen von Kreditdienstleistungen gemäß § 10 Absatz 1 KrZwMG der Deutschen Bundesbank und eine Übersicht der einzureichenden Unterlagen.

__________________________________________________________________________________________________________

Meldewesen

| SRB opens consultation on the minimum bail-in data template | SRB |

Im Zusammenhang mit einer Abwicklung ist die kurzfristige Verfügbarkeit von Daten eine Grundvoraussetzung für eine wirksame Anwendung der Abschreibungs- und Umwandlungsbefugnisse und die Nutzung des Bail-in-Instruments. Zu diesem Zweck ist es daher von entscheidender Bedeutung, dass Banken in der Lage sind, zuverlässig genaue und zeitnahe Daten zu liefern.

Die Fähigkeit der Banken, Bail-in-Daten zu liefern, wurde bereits 2020 in den „Erwartungen an die Banken (EfB)“ ausdrücklich vom Supervisory Resolution Board (SRB) angesprochen. Abschnitt 2.5 („Informationssysteme und Datenanforderungen“) bezieht sich direkt auf die Eignung der Banken, die Haftungsdaten für die Durchführung des Bail-in zeitnah und vollständig zu extrahieren. Die EfB wurden 2022 durch die Operational Guidance on Bail-in Playbooks, die SRB Minimum Bail-in Data Set Instructions und die dazugehörige Erläuterung ergänzt.

Das nun zur Konsultation stehende SRB Minimum Bail-in Data Template (MBDT) soll die oben genannten Instructions und Explanatory Note ersetzen, indem es deren Definitionen erweitert und eine Vorlage sowie spezifische Anweisungen für die Datenmeldung bereitstellt, um eine strukturierte und standardisierte Datenerhebung bei allen Banken zu gewährleisten.

Nach Auffassung des SRB sollten die Banken das MBDT als Grundlage für die Einrichtung der erforderlichen Dateninfrastruktur und Management-Informationssysteme (MIS)-Kapazitäten betrachten.

Wichtig ist zu beachten, dass das MBDT dabei keine periodische Berichtspflicht darstellt. Gemäß SRB handelt es sich um eine Vorlage für tatsächliche Krisentests (z. B. Trockenübungen, Szenariosimulationen für die Abwicklungsplanung, Walkthroughs, Deep-Dives, Tests von MIS-Funktionen usw.). Es zielt darauf ab, strukturierte Informationen für die Umsetzung des Bail-in-Instruments und damit zusammenhängende Tätigkeiten zu sammeln (z. B. Entwurf des Abwicklungskonzepts, nationale Durchführungsrechtsakte, Durchführung von Folgenabschätzungen, Umsetzung der externen Abwicklung usw.).

Darüber hinaus fordert der Grundsatz 2.3 des SRB EfB die Banken auf, regelmäßige Selbstbewertungen und Tests ihrer MIS-Kapazitäten in Bezug auf die Ad-hoc-Bereitstellung von Bail-in-Daten durchzuführen und die internen Abwicklungsteams (IRTs) umfassend zu informieren. Bei diesen Selbsteinschätzungen und Tests sollte das MBDT verwendet werden, sobald es formell eingeführt ist.

Das MBDT besteht aus 7 Bögen (B 99.00 – B 06.00) und soll im Falle einer akuten Finanzkrise des Instituts innerhalb von 24 Stunden an die Aufsicht im csv-Format über das IRIS (SRB’s Integrated Resolution Information System) Portal gemeldet werden.

__________________________________________________________________________________________________________

Teil B – Veröffentlichte EBA Q&A des Monats März 2024

Teil C – Sonstige Veröffentlichungen des Monats März 2024

__________________________________________________________________________________________________________

Newsletter Aufsichtsrecht und Meldewesen 03/2024, Ausgabe Österreich

In der Newsletter-Ausgabe für Österreich haben wir für Sie aktuelle Veröffentlichungen verschiedener Aufsichtsinstanzen (EBA, EZB, BCBS, OeNB, FMA etc.) auf internationaler, europäischer und nationaler Ebene zusammengefasst und deren Auswirkungen bewertet.

Den Newsletter können Sie sich hier herunterladen.

__________________________________________________________________________________________________________

Ihre Ansprechpartner

Dr. Frank Schlottmann | Vorstand | +49 172 1690244

Andreas Mach | Head of Business Consulting | +49 173 4246995

Alexander Nölle | Regulatory Office (Ext.) | +49 173 4210782

Christoph Prellwitz | Geschäftsbereichsleitung Digital Transformation | +49 175 2262888

Jutta Lehnen | Referentin Meldewesen | +49 69 24294656

Sie müssen sich anmelden, um einen Kommentar zu schreiben.